Если Вы хотите пощекотать себе нервы, экстрима, взбодриться, не спать ночами, сидеть у монитора и смотреть за котировками, «поиграть» в инвестора, то купите акции немецкого банка Deutche Bank.

Вы ощутите бурю эмоций и проверите свои нервы.

Вы можете спокойно смотреть, как исчезают Ваши деньги? Нет?

А вот инвесторы Deutche Bank могут, смотрите сами.

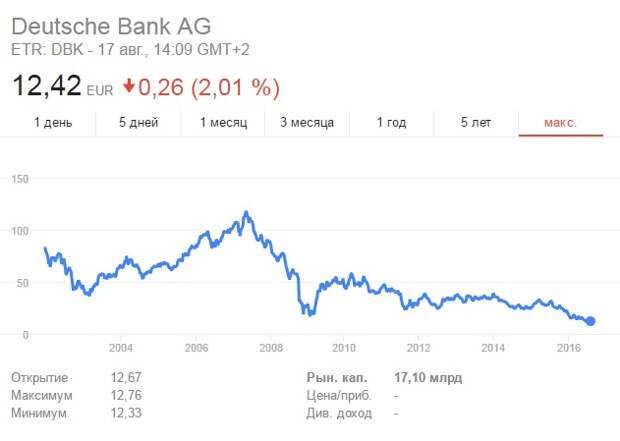

Цена акции банка до кризиса 2007 была 117,96 EUR/шт., в кризис упала до 16,88.

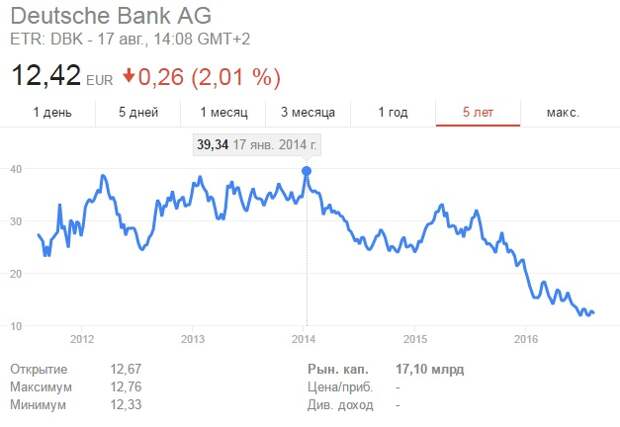

Это нормально в кризис так цены падают, но зато потом цена не восстановилась: максимум 58,08 EUR цена достигла 26 марта 2010 г. и потом только падала.Более того с января 2014 года (39,34 EUR) цена только и падает, пресса только и пишет о проблемах этого банка:

Сейчас цена акции составляет 12,42 EUR или 17,1 млрд.евро общая капитализация банка, т.е. падение цены ровно в 10 раз, как в прошлый кризис, а по сути кризис в Европе еще и не начинался.

А стоит ли он вообще чего-то этот банк?

Надо посмотреть недавние данные стресс теста от ЕЦБ (29 июля), который охватил 51 банк с активами более 70% европейского союза.

Как пишет Reuters, по результатам этого стресс теста у Deutsche Bank наибольшая возможная дыра в капитале стоимостью – 19 млрд. EUR, т.е. больше, чем текущая стоимость банка.

В целом проведенные в 2016 г. Европейской банковской организацией (EBA) стресс-тесты показали, что банки Евросоюза находятся в более устойчивом состоянии, чем они были во время предыдущей проверки, состоявшейся осенью 2014 г.

Ни в одной стране банковский сектор не завершил тестирование со средним коэффициентом достаточности капитала первого уровня ниже 5,2% (показатель Ирландии)

В этот раз цифры оказались более обнадеживающими, возможно, из-за того, что в стресс-тестах не участвовали банки из таких проблемных экономик, как Греция, Португалия и Кипр.

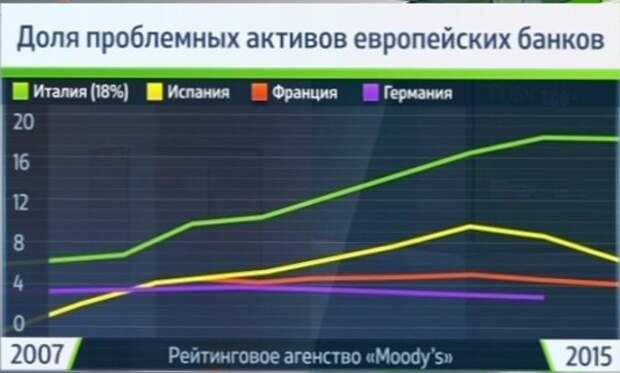

Особое внимание уделялось слабости отдельных банков, в первую очередь итальянских. Самые худшие результаты продемонстрировал Monte dei Paschi, третий крупнейший кредитор Италии. Лишь его достаточность капитала оказалось отрицательной (-2,4%), что означает неминуемое банкротство в случае реального кризиса.

Однако неважные показатели в ходе стресс-тестов были не только у финансовых организации Италии. Ирландский Allied Irish Bank при неблагоприятном сценарии развития событий имел коэффициент достаточности капитала в пределах 4,3%. Этот результат может заставить правительство Ирландии отложить запланированное на 2017 г. размещение 25% акций банка.

Среди тех, кто также разочаровал экспертов, был австрийский Raiffeisen (коэффициент достаточности капитала на уровне 6,1%) и два немецких гиганта - Commerzbank и Deutsche Bank.

Между тем, большинство инвесторов больше обеспокоены хронически тяжелым состоянием банков, чем низкими показателями в смоделированных регуляторами шоковых ситуациях. По словам Хани Редха из PineBridge Investments, рынки больше озабочены рентабельностью банков, чем их кредитоспособностью.

Банки очень сильно зависят от экономического здоровья страны, где они работают. До тех пор пока в Европе сохраняется низкий рост, не следует ожидать, что европейские банки будут демонстрировать намного лучшие результаты.

Свежие комментарии